第一个投中快手的人

以下是故事的最简短版本:9年前,一个人给一个工具产品投资了一笔钱,在后来的融资中又多次下注,如今,按公司上市当天的收盘价,他所在的投资机构获利216亿美元,回报超过107倍。

跟暴涨的财富、从天而降的运气相关的故事,总是能最快引发人们的兴趣。随着快手今年2月初在香港上市,这个名叫张斐的投资人与他担任合伙人的五源资本的故事,开始在互联网上传播。

故事的稍长版本是这样的:五源资本的投资方式是少投、精耕细作、长期复利,张斐将这一理念用到极致。他是六位合伙人中投资项目最少的那一位,每年只投一两个项目。他称自己喜欢做的投资,是一种手工艺人式的投资。快手从工具向短视频社区转型,来自他的推动。宿华与程一笑的相遇,也来自他的引荐。天使轮的钱将烧完之时,他所在的五源资本添上了下一笔续命的100万美元。时至今日,他与两位创始人也是经常保持通话的朋友。与其说,投中快手,是砸出巨大的金蛋,不如说是陪创始人共同完成的一程长跑。

进入张斐视角下的投资人世界,你将看到一个更深邃的故事。这里不止有成功,也有着巨大的错过与失败。除了快手之外,他还是PPS、秒拍、脉脉、雪球、商汤科技、Pony.ai等公司的早期投资人。他也坦然承认,错过滴滴、今日头条、美团是极其愚蠢的。

而回溯到他生命中最重要的一场失败,是腾讯上市那天。他感到异常痛苦,那种痛苦并不仅仅停留在那一天里,而是在后来的17年里,持续地刺激着他。后来,痛苦成为他看待世界的一个重要的度量衡。他不断接听来自痛苦的讯号,识别那些创业者的痛苦,帮助他们找到痛苦带来的巨大势能。

他也谈到了快手创始人宿华、程一笑的痛苦。采访在2月下旬进行,以下为张斐自述——

文|谢梦遥

编辑|姚璐

第一笔钱

那些把简单的事情讲得很复杂的人,大概率能力不强。不少大公司出来的高管,很难区分成功是因为公司的势能还是自己的能力。穿着西装的创业者来见我,我本能地保持警惕。穿着蛇皮鞋来见我的人,真想立刻结束会议。真的,我没有见过一个穿蛇皮鞋成功的人。当然,这些可能都是我的偏见。

我最喜欢问创业者的问题:你的天赋是什么。大部分人回答:我很聪明,我很努力。这不是好的回答。世界上聪明的人、努力的人太多了,这不是你的天赋。很少人能理解天赋是什么,更少人能够把天赋发挥到极限。

2011年,我第一次见程一笑。他不是上来就让你觉得天纵奇才的那种人。他的语言体系和逻辑体系跟别人挺不一样,刚开始沟通不太容易,需要努力去猜他的真正想法。这种特质很容易被解读为思考力差,其实他是非常有天赋的产品经理,能够把深度的思考转化成优美简洁的产品。

这个世界上最好的做社交产品的产品经理通常都是很闷的、有一定的社交恐惧症的人。我一直认为,一个人最大的天赋来自于他的缺点,就像一个瞎子去做听力裁判,一定做得特别好,这是他的天赋。聊了大概一两个小时,我们就决定投他,200万人民币。

不是(你想的)这样(戏剧性),我们不会看到一个不错的人,突然就扣扳机投他。那时候,移动互联网刚刚起步,我们想着社交跟视频结合肯定是个很大的方向。所以在全中国找,找了这个行业里的所有玩家,已经花了很多的时间,做了很多研究的工作,大概知道什么样的产品是好的。

程一笑做的是个GIF工具,但是和视频是一脉相承的,当时还叫GIF快手,是视频之前更简化的版本(GIF动图),文件很小。今天看这个特征,不是那么重要,但在那个年代,3G的网络带宽不行,生成内容很慢,手机处理很弱,把文件做小,能够快速地传播。程一笑能够精准地找到这么一个产品,能力还是很强的。

我的同事袁野当时在微博上找到程一笑,我们取得了联系。那时候还没有其他投资人找他。我们不找他们,他们也不会主动出来融资。当时很多很有能力的人其实不懂怎么融资的。但如果没有我们这笔钱,后面的故事就不会发生吗?那也不一定,他自己再折腾两年,说不定也有其他人投。

我们投过工具类的公司,知道做工具的价值很有限。我们劝程一笑直接做社区,把流量都导到自己的社区里面去。但是因为内容分发的问题,用户增长遇到了瓶颈。天使轮的钱也用得差不多了。程一笑去外面找了很多投资人,我们也介绍过,基本上都没进展。

我们觉得当时不只是缺钱的问题。我跟程一笑说,真要把这个生意做起来,肯定不是靠你这几杆枪,团队那时候只有三个人。有人要承担CEO的角色,做增长、做营销、做变现、做管理、做融资。我问一笑,这事必须得有人干,你愿意干吗?你如果不愿意干,咱们得找人干。一笑同意了我们一起找CEO。

谈了很多人,最终说服宿华来加入。宿华是很聪明的人,有过多次创业的经历,有小成功,和他的能力比,其实不算特别顺利,但他是非常坚韧的一个人,一直靠自己的技术实力创业。他是一个很强的算法工程师。他以前那个合伙人聊起宿华,说听见宿华敲键盘的声音就像舞蹈的节拍一样。

我和一笑商量,决定给宿华一个他无法拒绝的offer。大家都稀释50%的股份,我们20%股份也稀释到10%。给了宿华个人是30%,再加上团队的。程一笑在股份和控制权上做了很大牺牲,我其实没有花很多力气说服他。从这点来说,我对一笑很佩服,我到今天都觉得一笑是被大家低估挺多的一个人。一笑心胸很大,天然有成就大事的心态。

我们把人的问题解决之后,再解决钱的问题。宿华进来时,我们就追加了100万美元。投完天使轮,A轮接着独家去投,在业界并不多见。大部分都希望其他投资机构能参与进来。我们前两轮都是自己投,之所以自己投,也是被逼出来的。当时快手很多投资人看过,但在市场上并不受欢迎。

9年过去了,中间有卖掉股份的诱惑,当时看回报也很大。到今天为止,我们一股没卖。

公司很早就可以上市了,很多的banker去找他们。上市会给你一个更好的品牌曝光,更多的现金可以支配,但其实它也会给你带来另外的冲击。很多员工、高管立刻身家翻了很多倍,那你要想想为什么这些人还要努力,你怎么能留住这些人。在这方面,其实宿华、一笑花了非常多时间去想。上市之前,他们见了很多CEO,问他们公司上市之后出现的挑战,哪些问题要解决,这些工作做得挺细致。他们其实推迟了很长时间,把内部机制建立更好,才开始做这件事情。

快手上市那天,我记得宿华和一笑其实蛮平静的,我也还算好,算平静吧,有点小激动。

创业路上经历过那么多艰难困苦,IPO是一个被社会认同的重要的moment。

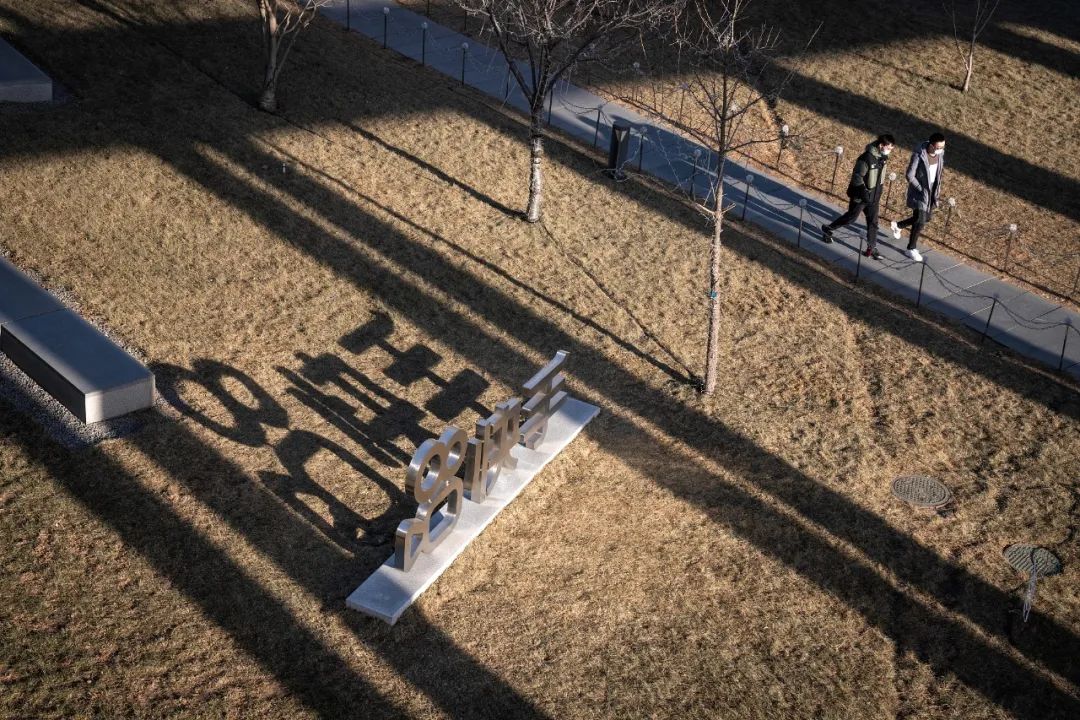

快手北京总部大楼

一个巨大的情感承诺

很多人觉得投资是投那些高大上、背景光鲜的创业者,其实不是。对我来说,我喜欢选择有特质的创业者,而不是那些被世俗认为成功、有能力的人。这个世界其实是被少数有特质的人创造和控制的,大部分人都是很平庸的。

我们从小接受的传统教育,是在一个既定轨道训练特定技能。轨道里面出来最厉害的人,都是那些知道游戏规则的人。但是这个世界不是这样的,这个世界是开放的。这个世界上最厉害的是创造游戏规则的人,不是跟随游戏规则的人。

那些真正能够成功的创业者,不是那些随波逐流的人,需要有一些信念。我们特别喜欢那些有韧性的CEO。机会对所有人都是开放的,一定是你经历过别人没有经历过的痛苦,你能够做别人不能做的难事,才能成就更大的事情。我们关注一个人对一件事情是否有极度的passion。像宿华写过十万行代码,程一笑在没有任何工资的情况下,在家里默默地做一两年产品,那也是很厉害的。我们还看重一个人是否能够保持长期的进化。如果你长期追踪那些创业者的话你会发现,有的人变化很大,没变化的人大部分成就薄微。

这个世界有两类人,一类是狐狸型的,懂很多事情,但每件事都不那么深入,大部分投资者都是这种类型。一类是刺猬型的,宿华早期属于这个类型,他对一件事了解很深入,但对外面的世界了解的没有那么多。一个人最重要的挑战是,你不知道你什么地方不知道,你犯的大部分错误都是在这些地方。

所以怎么变得开放,去探索自己不知道的领域,特别重要的一个方法是,拜访比自己更优秀的人,帮助认识自己未知的思考缺陷。我那时候建议宿华,应该系统地建一个表,哪些人你要定期去拜访。那就是他的百人计划。

去年10月份,宿华在我们的CEO峰会做了一个演讲,他讲得特别好,讲他如何从一个足球的前锋变成一个球队的教练,又如何从球队的教练变成一个球队的老板,这其实是特别好的一个比喻。前锋就是每次都冲在前线,进球了,攻城略地,都是你的功劳。

但今天你带领几万人去打仗,如果你仍然是一个前锋的话,你的组织一定是有问题的,你怎么才能变成一个更好的教练,不要沉浸在你自己攻城略地的部分,能不能找到比你更强的人去帮你写代码,帮你做算法,我觉得他越来越意识到这个事情的重要性,他在做这样的一个转型。

过去几年他发生很大的变化,他对人的关注越来越多了,他对人的情感关注越来越多了。他现在跟你打交道的时候,会特别关注你在想什么,能明显看到他在解读人的思考模型。他在建立他以前不擅长的能力。

说回到投资人看待创业者的方式,有的缺点是你不能忽视的。比如说一个人诚信有问题,这是我们从来不允许的。有的人很自私,我们也不愿意去帮这种人。做投资,很多选择都是利益的选择。你会看到很多人在做利益选择的时候,把自己的利益放得很高。创始人如果私心太重或者心胸不够,很难吸引比自己强的能人加入;没有团队的升级迭代,事业也会越做越小。

看人看得准,是后来人后视镜的说法。人是动态变化的,很难看准。再说,人和商业模式其实分不开的,你要理解这个人跟这个事的匹配程度。你让一笑去搞社区团购,他不一定做得很好。事情跟人,就像DNA双螺旋一样,是互相成就的。他经历过大的战役,经历过残酷的生存,才成长起来。

我们讲一下投资吧,投资基本的逻辑其实不复杂,两个参数最重要,第一个是成功概率,第二个是赢的倍数,所有的投资是跟这两个相关的。买彩票、做二级市场,还是风险投资,都是这两个参数不断地调整。风险投资我喜欢下注2%到10%成功概率事件,100倍的回报期望。二级市场我做两类(投资),一类做30%到50%的成功概率、5到10倍的回报空间,一类做70%、80%成功概率的,两三倍回报空间的。那些真正厉害的投资人,能够甄别、逐渐优化这两个参数的比例。

在决定一个投资的时候,感性会占非常大的部分。其实感性是一种更高维的理性。在一个复杂系统里面,它给你一个更简单的决策机制,一个无法用理性解释做的决定。早期投资的时候,理性是无法做真伪判断的,它是一个概率事件,一个灰度决策。最终你是不是有勇气和决心去支持那些年轻的创业者,这完全是一个感性的判断。我们经常在五源内部讨论这个问题,你愿不愿意跟那个创业者绑定在一起,花五年、十年?这是一个巨大的情感的承诺,如果你不愿意,为什么你要投呢?

我犯的最愚蠢的错误

我进入风险投资行业差不多有22年,经历过互联网的快速发展,也经历过泡沫的破灭。

投资这个行业有一个很强的特点,我们叫invisible history。你看到的都是桌子上面的成功案例,都是活下来的东西,桌子下面有很多死亡的案例。跟我们一起入行的有不少人,但是很多人今天都已经消失了。有的人就是因为投得不好,彻底失去信心了。大部分人低估了(投资)这件事情的难度,高估了这件事情成功的概率。

这导致外行看这个行业,总会放大这个行业的优点,因为你看的都是成功的活下来的例子。每个人在公开场合都讲自己的成功,没有人讲自己的失败,我非常尊敬那些敢于讲失败的人。如果把所有的样本拼起来的话,你会看到一个更有趣的故事。

98年、99年我们刚入行,VC这个行业很小,一个基金规模有个几千万美金都算不错了,我们单笔投个50万美元都觉得是笔不小的数目了。当时这个行业从业者特别少,工资也很低,整个激励(机制)也都不完善。我记得那时候有同行聊起来说,我们这行业做啥科技啊,还不如做方便面呢。我当时才20多岁,加入的基金叫联创,反正无知者无畏,边做边学呗。

入行前五年是非常傻的,错过了很多。我跟陈天桥聊了很长时间没有投,跟沈南鹏聊了很长时间,也没有投携程。可以说我们不够聪明,或者说我自己没想明白。

1999年,那时候中国有十几个IM(即时通讯软件)创业公司,我跟刘芹(五源资本创始合伙人,当时供职于晨兴创投)各投了一个,我投的那个公司叫PICQ,他投那个公司叫北极星。后来我跟刘芹复盘,把这十几个公司排成队站在你跟前,再让你重新投,根据当时条件,你投中马化腾的概率是很低的。你站在那个时间点,比较创始人、比较用户数、比较很多东西,起码腾讯在那个阶段并不是完全脱颖而出。

PICQ是个台湾地区的公司,大众化概念比大陆要好,因为(当时)台湾地区的互联网比大陆要发达。PICQ有100万的互联网用户,融了2000万美金,在九几年的时候那是非常多的钱,拿到今天来,我觉得至少(等于)十亿美金。它做了两件事情,第一件就是即时通讯,第二件事是做了一个拍卖网站,在北京满大街地刷广告,花钱太多,后续融资没跟上来,第一个互联网寒冬来的时候,他们就没钱了,创始人也失去信心了,很快就把公司关掉了。

刘芹投的北极星,做了一个社区也有50万用户,创始人也有蛮强的技术背景,但是那时候做即时通讯没有任何收入,就不断地转型。做基于IP的电话业务,做了一段时间被中国电信封掉了,又转型做像my space那样的社交网站。转了三次型之后,钱也烧光了,公司也就关掉了。

当年那批创业公司就腾讯活下来了,熬过了最难的冬天,也没有基于财务的压力去做产品转型。短信的生意来的时候,他们就活得很好,然后很快就上市了。今天你可能很难想象,有一个八九千亿美金的公司在这里,而我们投的公司goes nowhere。

我们犯的最愚蠢的错误是,在我们投的公司都死掉、只剩下腾讯的时候,我们没有敢下注,这是非常非常愚蠢的。其实2002年、2003年的时候,那真的是一个黄金时间,你只要投任何一个活下来的互联网公司都是很好的,阿里,腾讯,估值都很低,但是所有投资人都没有勇气去投。因为吓破胆了。我们见人都不好意思讲自己是做科技投资的。

风险投资其实是个多次下注的游戏,它不是一次下注。当你前面下注错误的时候,你还是可以分阶段调整。

这个故事很搞笑。1999年,MIH到中国的第一站是到我当时所在的公司拜访,跟我们讲了他们的投资策略,我们都觉得太不靠谱了。一家南非做报业的公司,跑到中国来做科技投资,听起来赢面很小。结果他们在2001年我们都绝望的时候,花了4000万美元左右,把腾讯投资人的股份全买下来,又追加了一笔钱,总共占腾讯46.5%左右的股份。这笔投资狠狠地打了我们所有人的脸,你想它挣了多少钱啊,在今天大概是3000多亿美金。

腾讯上市那天,对我来说是非常痛苦的。当时我在一个香港的报纸看到他们登了大幅的招股书,马化腾跟我就差两岁,那天,我才真正开始思考人生。郁闷归郁闷,我想着应该去买点腾讯的股票。我当时做的唯一正确的决定就是在腾讯上市的时候,买了他们的股票,拿到现在17年。

投资人眼中的世界

投资行业更像一个显著的名利场,其实跟娱乐行业很像,大部分人都被虚荣心折磨得不行。大部分排行榜存在的唯一目的就是满足大家的虚荣心。

刚入行的人都会有上帝感,我也有过,因为你面对着一个个带着希望而来的人。那是错误的。那不是你的力量,是钱给你的力量。真正的好的创业者绝对不是让你来挑他的,而是他挑你。他在寻找相互的认同。

做投资人的最大好处是,你站在食物链的上游,你可以做很多事情。那么你在哪些事情、哪些人上分配时间,你能不能做更少的事情而获得更大的成绩,是跟你的标准有关系的,所以还是要有一套过滤机制。

投资很容易变得庸俗,因为有钱啥都可以做。《黑天鹅》的作者纳西姆·塔勒布讲过一句话,You are rich if and only if money you refuse tastes better than money you accept.

说什么叫有钱,有钱的定义是以你放弃多少挣钱的机会来衡量的。你真正能够愿意去放弃那些小的机会,去专注那些符合你审美的更大的机会,是特别难的一件事情。

2004年,我和冯波等另外几个人一起组建了策源。第一个基金还做得挺好的,大概一亿多美金的规模,投了UC、PPS。做了三年,因为各种原因,我伤心地离开了。

接下来的几年,我在家带孩子、做饭,自己做二级市场的投资,也开始有时间和自己相处,开始有时间问自己很多问题。你想成为什么样的人,你愿意为这件事情付出怎么样的努力,哪些东西是你愿意放弃的,哪些人你愿意跟他建立非常深入的连接。我慢慢学会删通讯录了,我后来想,我通讯录里的大部分人可能都不值得交往。

直到2011年,刘芹找到我,说你要不加入我们再做风险投资吧。我说可以。加入五源资本到现在,我一年投一两个项目。10多年下来,死亡率很低,死了两三个项目。你干嘛要投那么多呢?好处是,你可以花很多时间跟这些不错的创业者在一起。我们更愿意花力气去了解一个人,去帮助一个人,把团队给补齐了。

不同的阶段,我们和创业者的关系不一样。公司从0到1的时候,我们作为教练的角色更多一点。每个月都要见,经常打电话。到1之后,变成一个朋友或顾问,给创始人更多的空间,保持一定的距离。你要学会管理这个距离感,有时候太近不一定是好事。我们不会以自己的价值观去决定公司的价值观,永远让创业者做决定,不要替创业者做决定,这是特别重要的一个准则。

投资快手的成功,对我来说,好处是让你投资的标准更高,你会追求更高的山。坏处是,有可能你所有的认知都会变成你的障碍。你所有的成功跟你的下一个成功不一定是相关的,所以要变得更开放,不要让自己被固有的成功所限制。

从4年前开始,我就只看人工智能类项目了。未来互联网的大趋势,是人工智能。我对(技术)细节不是那么关心,我更关心的是两件事,这个东西能做什么,这些人能不能做出来。我希望我能够关注那些看着很小但是很有生命力的东西,不要一上来就预设,一定要做成一个万亿美金的东西。

这个时代创业者的宿命

快手天使投资人这个标签,我觉得没啥。我们只是很幸运地能够跟一群特别厉害的人一起走一段路程。

我投资的项目在心目中不会有排序。为什么要排呢?它们像你的孩子一样,你不会希望给孩子排序。有的人成功了,有的人不那么成功。那些人也是尽了非常大的努力,有的人就是运气不佳。

一些创业者喜欢研究兵法。直面竞争,怎么集中优势兵力,印证到商业中是很有效的,但不一定是最重要的。共享出行的生意是一个非常典型的不断打仗的例子。它的商业模式是透明的,第一天开始就非常清楚。很多生意不是这种特质。腾讯做即时通讯的时候,你根本不知道它是什么生意,所以不是打仗的逻辑。怎么把这个饼做得更大,怎么去内升性的成长,快手也是。并不是关注竞争对手就一定会赢。关注自我,也能做得很好。

一些创业者非常暴躁,我觉得对自己的不满才是最终的主要原因。埃隆·马斯克也是个暴君,但他暴躁并不是代表他不理性。当然,优秀的人能够观察自己,不要被情绪所控制。这是一个外化的东西,我可能更关心他为什么会那么焦虑或者急躁。作为投资人你一定要多问几个为什么,你要站出来去帮助创业者去分析、理解他们最大的挑战。

大部分创业者内心是非常煎熬的,他们又很孤独。为什么?你想内心的煎熬他能够跟谁讲?跟他老婆讲,早期阶段没给家里挣一分钱,老婆也会打击他。跟合伙人讲,合伙人吓跑了。跟下属讲,下属更没信心了。

我们算是跟创业者关系比较铁的投资人,创始人会跟我们讲一些内心深处的想法。但这些痛苦不是靠一个暗示、一碗鸡汤就能解决的,鸡汤可以让你心里舒服一点,但是于事无补。最重要的是,你能不能帮助创业者认识到痛苦的根源是什么,能不能帮他变成一个更强的人。

其实创业者需要激励,这对我们来说只是一个公司,对他们来说却是他们生命的全部。你能够有些建设性的意见,可能对他们有帮助,如果没有的话你就不用多讲。2019年,宿华处在高度的压力之中,睡觉什么都出现蛮多的挑战。抖音高速成长,整个过程发生得非常快,背后的产品逻辑和价值观又跟快手有很大的冲突。这样的形势下,团队不可避免会犯一些错误。

其实这是经营公司最难的一件事,想明白跟找到解决问题的方法之间还有很大的区别。解决问题需要很多层面。你要有战略的共识,还要有团队的执行,观看者的体验怎么优化,算法上怎么去改进。如何做增长,变现效率如何提升,牵一发动全身。竞争过程中,团队肯定很痛苦,你所有的缺点都暴露了。但换个角度,还是挺感谢抖音的,这一仗把我们给打醒了,宿华花了蛮多时间去建设组织和团队,公司也做了大量的反思和变革。

我们希望宿华更放松,就拉他去云南爬山。那是个压力的释放,那几天里,我觉得宿华还挺开心的,第一次去高原。这么大的高山面前,人显得格外渺小,不小心就有可能挂掉,在这种情况下,有一种来自你更本能的、更高层次的恐惧,把你创业过程中的那些恐惧都给盖掉了。

痛苦、孤独、焦虑,是这个时代的创业者的宿命吧。但我喜欢讲的一句话,痛苦是最大的势能。你爬山的时候什么感觉?累,辛苦,心力交瘁。如果你痛苦,说明你在上坡。你人生成长最快的时间,绝对是你最痛苦的时间,不是你舒服的时候。我认为所有的痛苦、所有的负向信号对我来说都是一个比幸福更清晰的信号。

我很喜欢的一句话:You have to be out to be in. 你要成为主流,必须先从一个非主流开始。投资也是一样的,好的投资大部分是非主流的,不被认同是常态,如果你一上来就被认同,一定是一个平庸的投资。你仔细看当年的腾讯也好,很多公司都是非主流的,经历了很长时间的非主流,最后变成很强大的公司。所以克服自己想要被别人认同的心智还是挺重要的。

如果在今天,程一笑或者宿华带着当年的那个快手出现在我面前,我不一定会投。就像张小龙出来创业再做微信(类产品),大概率也不一定能战胜今天的微信。创业最有趣的地方是,路径是不可逆的。很多生意的壁垒很多时候来自这个不可逆的路径。

我们之所以在这,其实是我们运气好,在一个互联网科技蓬勃发展的年代。这个时代给我们一个巨大的推动力,如果你不在那个位置上,可能走不到今天。但是今天你有这个能力,你也不一定会回到那个位置上去,那个位置已经消失了。

TOP STORIES

相 关 推 荐

京公网安备11010502039624号

京公网安备11010502039624号